人寿保险这么多种,我到底该买哪一种?

在人生的不确定中,保险是一份有准备的安全感。而在所有保险产品中,人寿保险是许多家庭优先考虑的一项——它不仅关乎死亡赔偿,更是长期财务规划、财富传承和风险管理的重要工具。

但问题也随之而来:人寿保险到底有哪些类型?该怎么选?是不是买越贵的越好?本文带您逐一理清。

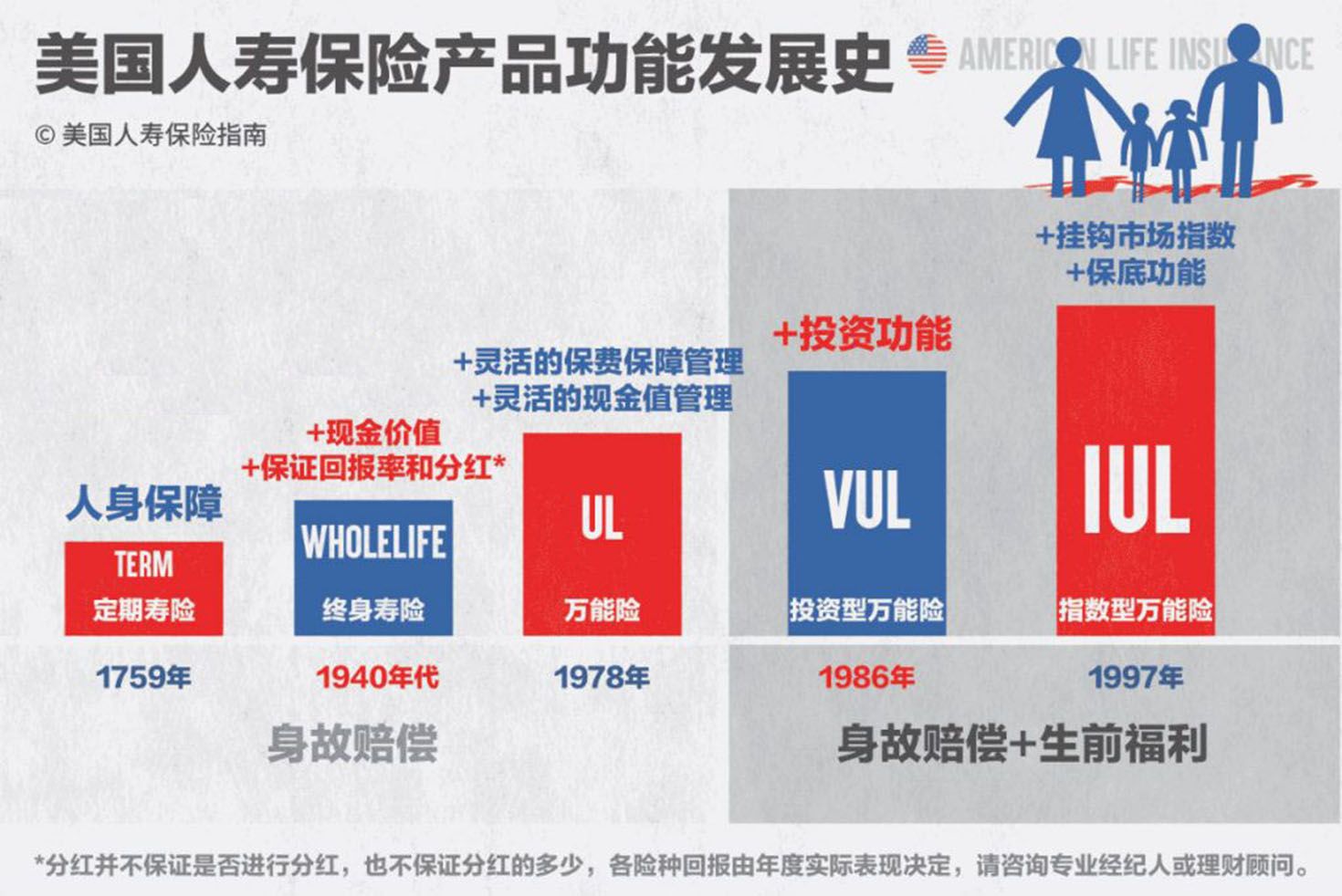

一、人寿保险有哪些主要类型?

1.定期寿险(Term Life)

这是最基础的一类保险。它的特点是保费低、保额高,但保障时间是有限的,常见的有10年、20年、30年等选择。如果在保险期内发生身故,受益人可获得赔付;但如果期满仍健在,保险就终止,通常不会返还保费或有任何现金价值。

这种保险适合经济压力较大、责任在高峰期的家庭,比如孩子还小、房贷还没还完、夫妻收入一高一低等情况。用最小的成本,撬动最大的保障,是定期寿险的最大价值。

2.终身寿险(Whole Life)

顾名思义,这种保险保障终身,无需续保,保费固定,并且随着时间推移会积累一定的现金价值。可以在需要时申请贷款或提取部分资金,但不影响基本保障。

它更适合希望长期规划、关注资产安全的人群。例如中老年群体、想为子女留下免税遗产的人,或是有意搭配信托进行传承设计的人。

3.万能寿险(Universal Life)

万能寿险是一种较灵活的人寿保险形式,不但保障终身,还允许调整保费和保额,现金价值部分根据市场利率波动,既有保障,也有理财功能。

适合收入不稳定、希望灵活安排资金的人。例如创业者、自由职业者,或者希望在特定年份多缴一些保费、提前积累现金价值的人。

4.指数型万能寿险(Indexed Universal Life,简称IUL)

这类保险的现金价值增长与股市指数挂钩(常见如S&P500),设有封顶和保底机制,也就是说:当市场上涨时可以参与一部分增长,而下跌时不会亏损本金。这让它兼具保障与理财的双重优势。

IUL适合追求中长期成长性的人群,特别适合用于规划教育金、养老金或补充退休收入。但需要注意,产品设计较复杂,建议与专业顾问共同定制,避免因结构设计不合理导致保障失效或价值缩水。

二、如何判断哪一类最适合您?

选对保险类型,不在于贵,而在于合适。以下几个维度可以帮助您做出判断:

人生阶段:如果您正处于家庭责任的高峰期,比如孩子年幼、房贷尚未还清,建议优先选择定期寿险,用较低的成本覆盖较大的风险。

预算状况:如果预算充裕,追求长期规划或想留下稳健的资产给家人,终身寿险是一项值得考虑的工具。

收入波动:如果您的收入具有弹性,比如做生意、自雇或靠佣金收入,则可以考虑万能寿险,让保费缴纳更灵活。

目标规划:如果您有明确的财务目标,比如孩子几年后要上大学、自己计划60岁退休、希望在不动用主账户的情况下拥有备用金,那么可以考虑指数型万能寿险,实现“保障+复利增长”双重目标。

每个人的家庭结构、财务责任和人生计划都不同,没有一种保险适合所有人。与其盲目选择,不如根据实际情况设计出一个既不浪费、又不留漏洞的保障方案。

三、几点选购建议

先确定保障需求,再看产品收益。保险的首要功能是保命、保家庭,而不是理财或赚钱。

量力而行,不求一步到位。一份合适的保障计划,应在保障与预算之间找到平衡点,不造成经济压力,也不留下风险空档。

关注现金价值的灵活性。如果你重视后期资金的可动用性,储蓄型产品可能比纯保障型更适合你。

与专业顾问沟通细节。产品设计、保额调整、资金使用规则等都需要精算和平衡,切勿只凭演示图决定。

写在最后

人寿保险不是简单的商品,而是一份长期的安排,也是一种成熟的责任。它不能改变命运,却能在命运转折时,给家人多一份从容。

保险的本质,是我们为“不可预知”做的最好准备;

真正适合的保险,是能在你最需要的时候,撑住你放不下的人。

作者卷舒,美国人寿保险签约经纪人,欢迎扫码咨询,为您量身定做一套人寿保险方案。

阅读作者更多文章: